Hai teman-teman, apa kabar. Semoga lebih fresh setelah menikmati weekend kemarin. Hari ini kita akan meneruskan belajar membaca laporan keuangan untuk menjadi filter kita sebelum menginvestasikan uang kita pada sebuah perusahaan tertentu dengan membeli sahamnya. Kali ini kita akan membahas komponen terakhir dari sebuah Laporan Rugi/Laba, yaitu Laba Per Saham atau biasa disebut Earnings Per Share (EPS). Setelah ini kita akan membedah laporan keuangan yang lain yaitu Neraca. Nah, apa yang akan kita lihat dan harus dimiliki perusahaan kita untuk EPS ini?

Sebelumnya mari kita mencari tahu dulu bagaimana cara menghitung EPS. EPS didapat dari membagi laba bersih perusahaan dengan jumlah saham yang beredar. Sebagai contoh, jika perusahaan membukukan laba bersih tahun 2014 sebesar 10 Milyar Rupiah dan jumlah saham yang beredar adalah 100 juta lebar, maka EPS nya adalah Rp 100 per lembar.

Kita tidak akan menemukan arti apa-apa hanya dengan melihat satu periode atau satu tahun EPS. Untuk menemukan perusahaan dengan keunggulan kompetitif jangka panjang kita perlu melihat minimal sepuluh tahun kebelakang. Apa yang kita cari? Kita mencari 10 periode atau 10 tahun EPS yang menunjukan konsistensi tren meningkat. Gambarannya seperti ini :

| Tahun | EPS |

| 2014 | 120 |

| 2013 | 105 |

| 2012 | 85 |

| 2011 | 70 |

| 2010 | 65 |

| 2009 | 55 |

| 2008 | 50 |

| 2007 | 45 |

| 2006 | 36 |

| 2005 | 30 |

Contoh di atas menunjukkan perusahaan memiliki EPS yang konsisten memiliki tren meningkat dalam jangka panjang. Hal ini memberikan tanda bahwa perusahaan memiliki sesuatu keunggulan kompetitif untuk jangka panjang. EPS yang konsisten ini menunjukkan bahwa perusahaan menjual sebuah produk atau banyak produk maupun jasa yang tidak membutuhkan biaya perubahan proses yang mahal. Perusahaan dengan EPS seperti ini mengindikasikan bahwa perusahaan memiliki kemampuan secara ekonomi kuat, baik untuk membuat peningkatan pengeluaran untuk meningkatkan market share dengan iklan ataupun ekspasi perusahaan maupun menggunakan uangnya untuk melakukan buyback sahamnya.

Kita harus menghindari menginvestasikan uang pada perusahaan seperti ini :

| Tahun | EPS |

| 2014 | 78 |

| 2013 | 100 |

| 2012 | -35 |

| 2011 | 112 |

| 2010 | -160 |

| 2009 | 134 |

| 2008 | 50 |

| 2007 | 175 |

| 2006 | 200 |

| 2005 | 150 |

EPS pada contoh di atas menunjukkan perusahaan pada industri yang kompetitif. Hal ini ditunjukkan dengan perusahaan yang terkadang untung besar, terkadang merugi. Pada saat Perusahaan untung, menunjukkan bahwa permintaan lebih besar daripada penawaran, tapi dengan meningkatnya permintaan maka perusahaan akan meningkatkan produksi untuk memenuhi permintaan. Dengan meningkatkan supply, maka akan terjadi pergeseran sehingga penawaran akan lebih banyak dari demand, sehingga akan menurunkan harga jual. Harga jatuh sama dengan perusahaan akan merugi sambil menunggu peristiwa selanjutnya, permintaan kembali lebih besar daripada penawaran di pasar. Banyak sekali perusahaan seperti ini, yang menggantungkan nasib dan penentuan harganya kepada pasar, karena tidak memiliki keunggulan kompetitif jangka panjang.

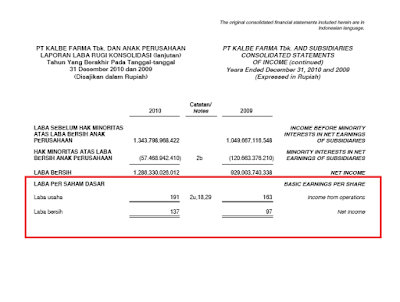

Nah, sekarang coba kita lihat pada contoh-contoh kita sebelumnya, KLBF

laporan rugi/laba tahun 2010

laporan rugi/laba 2011 - 2013

Dari tahun 2010 - 2013 EPS KLBF :

| Tahun | EPS | EPS |

| 2009 | 97 | |

| 2010 | 137 | |

| 2011 | 158 | 32 |

| 2012 | 37 | |

| 2013 | 41 |

EPS KLBF menunjukkan selalu meningkat dari tahun ke tahun dalam lima tahun kebelakang (2009 - 2013). Untuk tahun 2012 ada aksi korporasi meningkatkan jumlah saham perusahaan (stocksplit, etc) sehingga EPS menurun. EPS menurun karena jumlah saham yang beredar meningkat (pembagi lebih banyak). Mengapa EPS bisa menurun atau meningkat walau laba perusahaan tetap? bagi yang belum membaca postingan saya sebelumnya bisa membacanya terlebih dahulu.

EPS pada contoh KLBF tersebut pada tahun 2012 turun, bukan berarti laba perusahaan menurun, tetapi dikarenakan jumlah saham yang beredar lebih banyak. Hal ini ditunjukkan pada laporan rugi laba 2012 pada contoh di atas bagian tengah, menunjukkan pada tahun 2011 baik pada laporan rugi/laba 2011 (kanan) maupun 2012 (tengah), laba bersihnya tidak berubah. Aksi perusahaan di tahun 2012 yang mengakibatkan jumlah saham yang beredar bertambah mengakibatkan perhitungan EPS tahun 2011 pada laporan rugi/laba 2012 berbeda dengan laporan pada tahun 2011 sendiri.

Apa yang kita cari, EPS yang terus menunjukkan tren meningkat dalam jangka panjang. Apakah KLBF salah satunya? Ingat, kita harus memeriksanya minimal 10 tahun kebelakang. Nah, tugas teman-teman untuk mencari tahu apakah 5 tahun kebelakang dari tahun 2009 KLBF terus menunjukkan konsistensi pertumbuhan EPS? Cari tahu pula apa aksi korporasi tahun 2012 sehingga jumlah sahamnya bertambah?

Analisa atau filter EPS ini hanyalah salah satu dari 7 filter kita terhadap laporan rugi/laba. Kita harus mencari perusahaan yang memenuhi semua filter ini untuk memastikan bahwa perusahaan yang akan kita beli adalah perusahaan yang memiliki telur emas yang akan memberikan gain yang luar biasa pada investasi kita. Setelah 7 filter ini, masih banyak filter lain pada laporan keuangan neraca yang akan segera kita bahas pada kesempatan berikutnya. Stay tune.

BalasHapusCara Download Data Saham IDX di

Youtube Channel : Investama Saham

Atau di

http://rekomendasi-saham.blogspot.com